اموزش صفر تا 100 دوجی در بازارهای مالی

نویسنده

سعید سبحانی

تاریخ بروزرسانی: 11 دی 1404

خلاصه مقاله: کندل دوجی نشاندهنده تعادل بین خریداران و فروشندگان و بلاتکلیفی بازار است. انواع مختلف دوجی (سنجاقک، سنگ قبر، چهار قیمتی و ...) که هر کدام سیگنالهای متفاوتی از تغییر یا ادامه روند میدهند. همچنین استفاده از دوجی بهتر است همراه با اندیکاتورها و تحلیل کلی بازار باشد تا دقت بالاتری داشته باشد.

یکی از مهمترین و پرکاربردترین الگوهای کندل استیک، الگوی دوجی (Doji) است که نشاندهنده تعادل بین خریداران و فروشندگان در بازار میباشد. این الگو میتواند نشانگر پایان یک روند، شروع یک روند جدید یا ادامه روند فعلی باشد که تشخیص صحیح آن نیاز به دانش و تجربه دارد. در این مقاله به بررسی جامع انواع مختلف کندل دوجی، مفهوم و کاربردهای عملی آن میپردازیم.

کندل دوجی چیست؟

کندل دوجی یکی از مهمترین و پرکاربردترین الگوهای کندل استیک در بازارهای مالی است که نشاندهنده تعادل نسبی بین فروشندگان و خریداران است. این کندل زمانی شکل میگیرد که قیمت باز و بسته شدن تقریبا در یک نقطه یا بسیار نزدیک به هم باشند؛ که بیانگر عدم تصمیم قطعی بازار در جهت روند بعدی است. الگوی دوجی میتواند به عنوان نشانهای برای بازنگری در روندها و موقعیتهای معاملاتی مورد استفاده قرار گیرد.

در واقع، شناخت دقیق این الگو گامی کلیدی در بهبود مهارت تحلیل تکنیکال است. شما میتوانید برای یادگیری عمیقتر مباحث تحلیل تکنیکال از دوره گرگهای فارکس بهره ببرید. همچنین اگر زمان کافی برای یادگیری عمیق ندارید، میتوانید دوره 45 دقیقه طلایی را تماشا کنید. هر دو این دورهها توسط بهترین اساتید فارکس ضبط شدهاند.

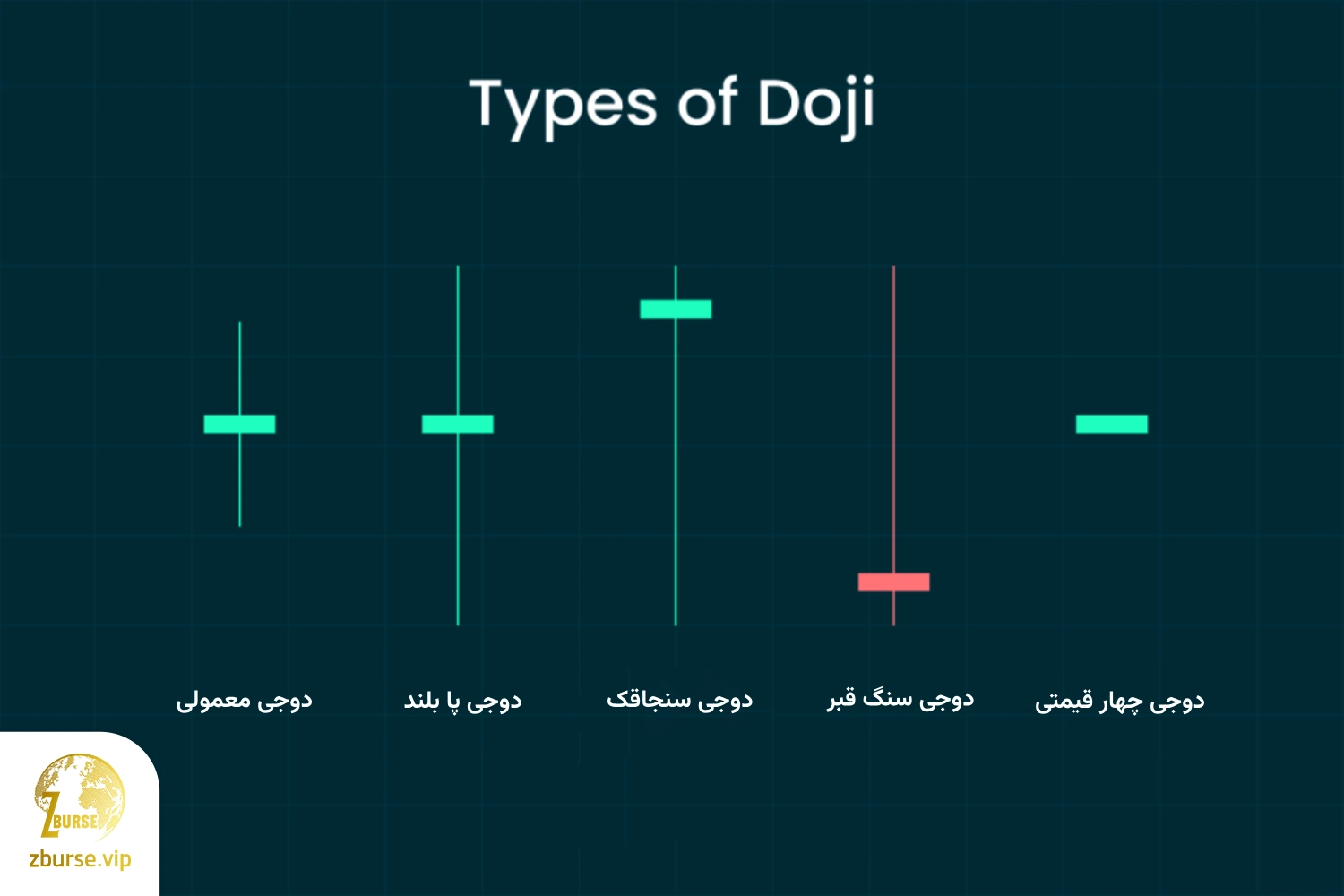

5 نوع الگوهای کندل دوجی

الگوی دوجی به چند نوع مختلف تقسیم میشود که هر کدام ویژگیها و پیامهای خاص خود را دارند: cmcmarkets

- دوجی معمولی (Doji Standard): یک Doji کلاسیک با سایه های بالا و پایین با طول برابر که نشان دهنده تعادل بین خریداران و فروشندگان است.

- دوجی سنجاقک (Dragonfly Doji): دارای یک کندل پایین پایین و یک کندل فوقانی بسیار کوتاه یا بدون آن است. دوجی سنجاقک نشان می دهد که فروشندگان قیمت ها را پایین می آورند؛ اما خریداران آنها را به سمت قیمت بالا برمیگردانند. در نتیجه یک روند صعودی شروع میشود.

- دوجی سنگ قبر (Gravestone Doji): برعکس دوجی سنجاقک، یک کندل بلند بلند و یک کندل کوتاه یا بدون آن داریم. در این وضعیت با اینکه خریداران قیمت را بالا میبرند اما فروشندگان بازار را دست گرفته و شاهد روند نزولی خواهیم بود.

- Doji با پا بلند: این Doji دارای سایههای بلند بالا و پایین و بدنهای بسیار کوچک یا بدون بدنه بوده که نشان دهنده نبرد قابل توجهی بین خریداران و فروشندگان است. این حالت نشانگر نوسانات بالا و بی احتیاطی بازار است.

- دوجی چهار قیمتی Doji: این الگو به ندرت تشکیل میشود و نشاندهنده تعادل کامل بین خریدار و فروشنده در بازار است. دوجی 4 قیمتی به دلیل این که قیمت باز و بسته شدن، بالاترین و پایینترین قیمت همگی یکسان هستند؛ این نام را گرفته است. بازار در این حالت نشان دهنده بی احتیاطی کامل یا رکود است.

| نوع دوجی | ویژگی شاخص | پیام اصلی | کاربرد پیشنهادی |

|---|---|---|---|

| دوجی معمولی | بدنه بسیار کوچک، سایههای تقریباً هماندازه | تعادل کامل میان خریداران و فروشندگان | انتظار تایید جهت روند بعدی |

| دوجی پا بلند | سایههای بسیار بلند بالا و پایین، بدنه کوچک یا بدون بدنه | بلاتکلیفی شدید بازار و نوسان بالا | هشدار تغییر روند یا ادامه روند (بسته به تایید) |

| دوجی سنجاقک | سایه پایینی بلند، سایه بالایی کوتاه، بدنه کوچک | فشار خرید بالا و احتمال برگشت صعودی | سیگنال برگشت یا حمایت در سطوح پایین |

| دوجی سنگ قبر | سایه بالایی بلند، سایه پایینی کوتاه، بدنه کوچک | فشار فروش بالا و احتمال برگشت نزولی | هشدار سقوط قیمت و تغییر جهت نزولی |

| دوجی چهار قیمت | قیمت باز، بسته، بالا و پایین همه برابر | بازار کاملا راکد یا بیتصمیم | نادر، نیاز به تحلیل دقیق و تایید بیشتر |

تمایز این انواع در تحلیلهای مختلف بازار به معاملهگران کمک میکند تا سیگنالهای دقیقتری دریافت کنند.

تحلیل روانشناسی بازار از طریق کندل دوجی

کندل دوجی بیانگر مرحلهای از تردید در بازار است که نیروهای خرید و فروش، به تعادل نزدیک شدهاند. این تعادل نشان میدهد که معاملهگران هنوز نسبت به روند بازار قاطع نیستند. از لحاظ روانشناسی، دوجی غالباً به عنوان نشانه احتیاط و ضرورت بررسی رفتارهای بعدی قیمت تعبیر میشود. بهویژه در نزدیکی سطوح حمایتی یا مقاومتی، این الگو میتواند هشدار تغییر محتمل روند را بدهد!

کاربردهای عملی کندل دوجی در پیشبینی روندها

کندل دوجی اغلب به عنوان نشانه پایان روند فعلی یا شروع روند جدید به کار میرود. برای مثال، پس از یک روند صعودی پرشتاب، ظهور دوجی ممکن است هشدار اصلاح یا بازگشت باشد. برعکس، در انتهای روند نزولی دوجی میتواند به معنای شروع روند صعودی احتمالی باشد. البته برای تایید این سیگنالها باید منتظر کندلهای بعدی ماند که بر اساس آنها تصمیم گرفت.

ارتباط کندل دوجی و الگو مستطیل

الگوی مستطیل زمانی شکل میگیرد که قیمت بین دو سطح حمایت و مقاومت مشخص در حال نوسان است و به اصطلاح بازار در یک بازه رنج حرکت میکند. در چنین شرایطی، کندل دوجی میتواند به عنوان نشانهای از عدم تصمیمگیری قاطع میان خریداران و فروشندگان دیده شود و این تردید معمولاً در محدودههای مستطیل بیشتر مشاهده میشود. دوجی در این نواحی، یعنی بازار در حالت انتظار و بدون روند مشخص است.

از طرف دیگر، کندل دوجی در ترکیب با الگوی مستطیل میتواند به تحلیلگر کمک کند که نقاط احتمالی شکست (Breakout) یا برگشت روند را پیشبینی کند. برای مثال، اگر پس از یک دوره طولانی الگوی مستطیل کندل دوجی ظاهر شود و سپس قیمت خارج از ناحیه مستطیل حرکت کند؛ میتوان این را به عنوان سیگنال شروع روند جدید تفسیر کرد. بنابراین، دوجی نقش مهمی در تایید یا هشدار درباره تغییرات حرکتی در الگوهای مستطیل ایفا میکند.

کندل دوجی در ترکیب با سایر اندیکاتورها و سیگنالها

استفاده از کندل دوجی به تنهایی گاهی میتواند منجر به سیگنالهای نادرست شود. ترکیب آن با اندیکاتورهایی مانند RSI، مک اند دی و میانگینهای متحرک، میتواند دقت تحلیل را افزایش دهد. برای مثال، دیدن دوجی در ناحیه اشباع فروش RSI، میتواند احتمال برگشت قیمت را تقویت کند.

استراتژی معاملاتی بر اساس الگوی دوجی

- شرط اولیه: شناسایی دوجی (باز یا بسته) در یک تایمفریم که به سبک معاملاتی شما میخورد (مثلاً روزانه برای سوئینگ، 1ساعته برای اسکالپ).

- بررسی بستر: آیا دوجی در نزدیکی حمایت-مقاومت یا در انتهای یک روند تند قرار دارد؟ اگر نه، سیگنال ضعیف است.

- تایید: منتظر کندل تأییدی شوید (کندل بعدی که جهت مشخصی دارد). برای تغییر جهت، معمولاً کندلی با بسته شدن فراتر از بدنه یا سایهٔ دوجی و حجم بالاتر لازم است.

- ورود و حد ضرر: ورود در شکست کندل تأییدی یا پس از بریکاوت سطح؛ حد ضرر هم کمی بالاتر/پایینتر از سایه دوجی (بسته به جهت).

- حجم: اندازه پوزیشن را براساس ریسک به بازده (مثلاً 1:2 یا 1:3) تنظیم کنید.

- تارگت و خروج: هدف اولیه میتواند فاصله تا سطح حمایت-مقاومت بعدی یا چند برابر ریسک اولیه باشد. دنبالکردن با تریلینگ استاپ برای قفل سود مناسب است.

محدودیتها و ریسکهای مرتبط با استفاده صرف از کندل دوجی

هرچند الگوی دوجی سیگنال مهمی است؛ اما نباید تنها بر پایه آن تصمیم گرفت. این الگو گاهی در روندهای قوی به عنوان «سیگنال کاذب» ظاهر شده و ممکن است باعث اشتباه در تحلیل شود. بنابراین باید همیشه دوجی را در چارچوب کلی بازار و با توجه به سایر ابزارهای تحلیل به کار برد.

جمعبندی دوجی و راهنمای ادامه مسیر یادگیری در بازارهای مالی

الگوی کندل دوجی ابزاری ارزشمند در تحلیل تکنیکال است که فهم درست و کاربرد دقیق آن میتواند به معاملهگران در تصمیمگیریهای بازار کمک شایانی کند. این الگو از سطح مبتدی تا پیشرفته، بخشی جداییناپذیر از دانش تریدینگ است. برای تسلط بیشتر، توصیه میشود پس از مطالعه این مقاله، به صفحه سیگنالهای حرفهای زدبورس مراجعه نمایید تا مهارتهای عملی خود را در محیط واقعی بازار تقویت کنید.

- دوجی چیست؟

- آیا کندل دوجی همیشه به معنی بازگشت روند است؟

- انواع دوجیها کداماند؟

- در چه تایمفریمی دوجی قابلاعتمادتر است؟

- چطور از دوجی برای تایید سیگنال استفاده کنیم؟

سوالات متداول دوجی

ارسال نظر

نظرات کاربران

پربازدیدترین مقالات

ترید در زمان کریسمس عاقلانه است؟!

بیش از آنکه مسئله باز یا بسته بودن بازار در زمان کریسمس باشد؛ مسئله کیفیت نقدشوندگی و هزینه واقعی ور...

گردش مالی بازار فارکس در روز (آپدیت 2026)

اگر فقط قیمت را ببینید؛ نمیفهمید پشت یک حرکت، نقدشوندگی کافی وجود دارد یا خیر. به همین دلیل حجم باز...

معرفی بهترین ارزهای دیجیتال برای سرمایه گذاری

کریپتوکارنسی، ارز دیجیتالی است که توسط یک سیستم مرکزی مانند یک دولت مدیریت نمی شود. در عوض، این ارزه...

آموزش کامل پیپ و پیپت در فارکس + تفاوت پیپ با پیپت

پیپ و پیپت از اولین مفاهیمی هستند که هر تریدر فارکس باید آنها را بفهمد. چون تمام محاسبات سود و ضرر،...

معرفی تمام ارزهای دیجیتال دنیا

ارزهای رمزنگاری شده، ارزهای مجازی هستند که مستقل از بانکها و دولتها عمل میکنند اما همچنان میتوان...